图片来源:钛媒体

在农村信贷领域,网商银行“放了一颗卫星”。

网商银行近日宣布,卫星遥感技术将在农村金融领域商用。这套以卫星遥感技术为基础的农村金融风控系统,被网商银行命名为“大山雀”——它也成了“阿里动物园”内的最新一名成员。

农村金融长期以来是金融业的老大难问题。2019年底发布的《中国农村金融服务供给与需求研究报告》显示,农户的信贷需求依然旺盛,31.39%的样本农户存在正规信贷需求;但传统银行机构信贷满足率仍然较低,仅有18.38%的农户通过申请获得银行贷款。

一位农村金融领域的创业者此前曾向钛媒体分享其个人经历,“业内有很多人都研究过农村和农业,想做农村金融,但很多人调研完成后都没敢做。大家对农村金融感兴趣是因为这块至少有三万亿的资金缺口,但他们不敢做是因为难度确实很大。”

网商银行表示,将在全国690余个涉农县区率先推广该技术,覆盖全国三分之一的涉农县区,以山东、河南、河北、湖南、湖北、江西、安徽、福建、广东、广西等农业大省为主,在试用期,已经有超过5万农户使用。

需要注意的是。网商银行自己并不发射卫星,主要是靠从卫星公司处采购遥感史料图,而图像处理、加工、算法工作均由网商银行自己的人工智能团队负责。

孵化“大山雀”

“大山雀”诞辰于一次网商银行内部的头脑风暴。

此前使用较为广泛的是利用无人机监测农户资产——比如搜集稻田信息,但是缺点在于,成本高、操作复杂,并且从全国的角度看,无人机也很难高效覆盖。这时候,网商银行想要找到一个“超级无人机”,不需要人工的干预,也能够拍摄出稳定的画面。

“有一次晚上开会,突然有一个同事提到,卫星就像是无人机,而且不眠不休,不需要人工的干预,拍摄出来的图像也是清晰的。”网商银行农村金融算法专家王剑回忆,“当时大家非常的兴奋,但是我们真正干的时候,发现这个问题非常难。”

国内国外,此前并没有在信贷领域有过卫星遥感的先例,主要有两大技术难题:

一是全国农作物品种复杂,比如黑龙江的稻谷和南方的稻谷可能品种不一样,光谱特征不一样,存在同物异谱问题。并且,全国地形地貌、气象等差异较大,这都增加了精准识别农作物的难度。

第二,由于风控的时效性要求,相当于有天眼模式一直盯着这块地看。那么就需要高频地识别所有县域的种植情况,对计算能力都提出了很大挑战。

王剑表示,卫星遥感技术在导航、保险理赔等领域都有广泛运用,但是由于农业保险一般只需要出险的时候看一次,且面积不会太大,但信贷领域的风控要求必须经常观察作物的长势,需要的计算量和准确率是成几何级数增长的。

通过不断的农田校验,测试、圈地、校验模型,并且借助蚂蚁集团、网商银行积累多年的云计算、人工智能等能力,对以上问题逐个攻克,最终实现了农作物识别准确率在93%以上。

背后的基础原理是,随着时间的变化,植物吸收和反射太阳光不同;不同作物在同一个时间,吸收和返回太阳光的量也是不同的。因此,能通过光的变化来区分他的作物品种及其生产阶段。

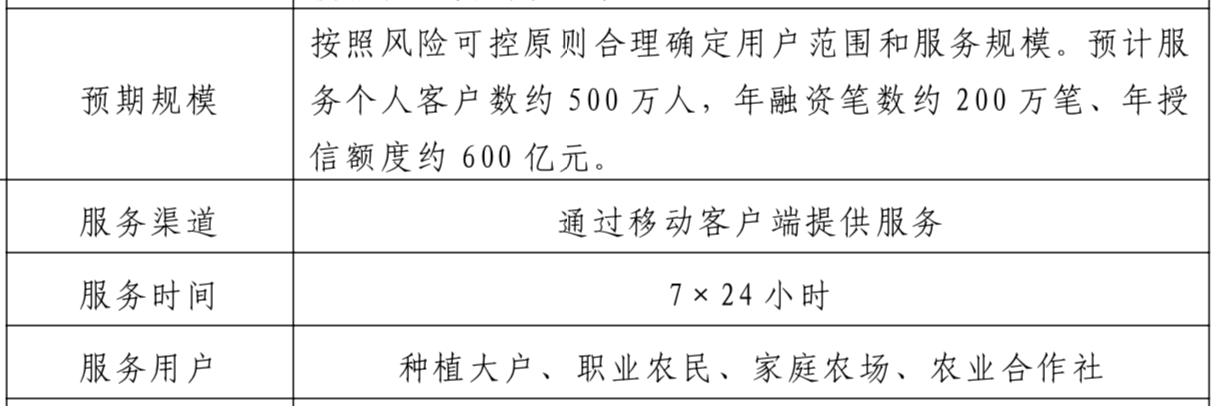

该产品已获批杭州市金融科技监管试点:按照以上预期规模计算,该产品每笔贷款额度大约在3万元

具体来说,网商银行运用卫星遥感技术,以五天为周期,实时更新卫星影像和识别结果,监测农作物的长势,判断作物所处的育苗期、拔节期或收割期等阶段,进而分析农户插秧、打药、追肥以及收割时期的不同资金需求:在贷前阶段识别作物种类及面积给出授信额度,贷中识别作物长势监控潜在风险,动态调整授信额度。

王剑认为,卫星遥感技术是唯一一个可以规模化的解决农村金融行业痛点的一个技术手段。

农村金融需要商业化可持续

利用卫星来经营信贷,成本如何、是否能商业化应用?

王剑自己主动回应了这一质疑:

成本分两个方面,第一个方面是相对人工来说,成本是大幅度降低的,人工的线下尽调成本非常高,每一笔贷款可能是成百上千元,但是用我们这一套卫星遥感的技术,我们可以把成本希望降到几元钱。

另外一方面,在使用卫星遥感技术过程中间,我们也会刻意降低成本。分辨率越高,识别越容易,但是成本越贵,所以我们会选择中低分辨率的,非常便宜的卫星遥感影像来提升我们的算法,更多用技术的手段来降低遥感卫星应用的成本,让接下去会做得更普惠。

“任何一项技术加入你成本高,不能商业应用,也就没有意义。”王剑说到。

长期以来,高成本是农村金融发展的主要掣肘因素。

这主要是由农村地域的特殊性带来的——征信覆盖面低、地理位置偏远、客户教育成本高、营销难度大,这些因素都会加大金融机构隐性的管理成本。由于传统银行经营模式的限制,其在服务“三农”领域时的边际成本难以降低。

与高成本并存的还有高风险,银行业中涉农信贷比例较高的农商行不良贷款比率,显著高于银行业整体。在农村金融机构中,农信社的信贷投放最具有普惠性质,客户最为下沉,其不良贷款比例更是常年超过7%。

另以农商行为例,据银保监会数据,今年上半年农商行不良贷款率达到了4.22%。当前商业银行不良贷款余额中,城农商行占比43%,而资产占比仅26%。上半年商业银行新增不良贷款中,有48%来自城农商行。

在此前的农村金融实践中,线下尽调模式运营成本较高,但在实践中显示了不错的风控效果。主要采用该模式的中和农信——同样由蚂蚁金服参与战略投资,实现了连续6年盈利,并保持着不超过1%的低不良率。

而阿里此前在农村金融方面的尝试则主要在供应链金融领域,其主要客户来自于淘宝零售链条之中,以此进行获客和风控。

此番的“卫星计划”则在一定程度上突破了这两方面的限制,既有望低沉本实现线下尽调,又有机会关照到阿里生态体系之外的农村信贷客户,这也正是“大山雀”遇到的历史机遇。

(本文首发钛媒体APP,作者 | 蔡鹏程)

Oh! no

您是否确认要删除该条评论吗?